- 咨询热线:13770934373

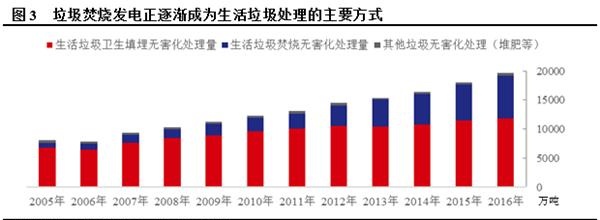

垃圾焚烧发电具有其他垃圾处理方式无法比拟的优势,其处理规模上升较快。生活垃圾处理大致分为卫生填埋、焚烧和堆肥等方式,前两种方式为主。从全国来看,卫生填埋目前是生活垃圾无害化处理的主流方式,2016年占比60.32%,但垃圾焚烧符合“垃圾处理十三五规划”中的“减量化、无害化、资源化”三原则,垃圾焚烧后,一般体积可减少90%以上,重量减轻80%以上。垃圾焚烧后再填埋,可以有效地减少对土地资源的占用。高温焚烧后可消除垃圾中大量有害病菌、有毒物质和恶臭气体,同时垃圾渗滤液可以高温分解,避免污染地下水。垃圾焚烧后产生的热能可用于发电供热,燃烧后的废渣可以用于料生产,实现资源的综合利用。

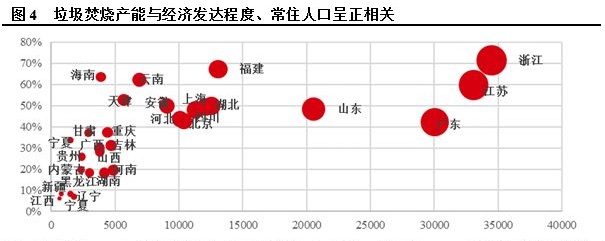

目前在人口密度较高的发达国家,焚烧法已成为城市生活垃圾处理的主要方法并广泛应用。我国垃圾处理“十三五”规划提出,经济发达地区和土地资源短缺、人口基数大的城市,优先采用焚烧处理技术,具备条件的直辖市、计划单列市和省会城市(建成区)要实现原生垃圾“零填埋”,我国垃圾焚烧方式处理量占比从2010年的18.81已上升到2016年的37.50。经济发达的东部和沿海地区土地资源紧缺,焚烧处理占比已超过40,经济相对落后的西部地区,因地广人稀,现阶段以投资规模较小的填埋为主要处理方式。

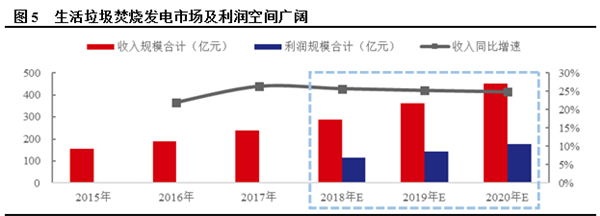

根据垃圾处理“十三五”规划,到2020年底,设市城市生活垃圾焚烧处理能力占无害化处理总能力的50以上,其中东部地区达到60以上。生活垃圾清运量上升及垃圾焚烧发电处理方式占比提升均可为行业增长提供支撑。以2016年生活垃圾焚烧无害化日处理能力25.59万吨/日为基数,按产能利用率80,垃圾处理单价50元/吨,吨上网发电量280度,上网电价0.65元/度,单位产能投资额46万元/万吨/日,运营、设备制造及安装、PPP工程业务利润率分别为40、35、30测算,中证鹏元预测2018-2020年生活垃圾焚烧发电行业市场空间分别为289.11亿元、361.92亿元和451.69亿元,增速分别为25.67、25.18和24.80,利润空间分别为113.94亿元、142.30亿元和177.27亿元。

垃圾焚烧发电近年国内投资发展较快,行业集中度有望进一步提升,并购以及国际市场的拓展仍是业内企业的重要战略方向

我国垃圾焚烧发电的投资发展可能提前完成“十三五”规划装机目标。根据《生物质能发展“十三五”规划》,到2020年,生物质发电总装机容量将达到1,500万千瓦,年发电量900亿千瓦时,其中农林生物质直燃发电700万千瓦,城镇生活垃圾焚烧发电750万千瓦,沼气发电50万千瓦。截至2017年底,全国生活垃圾焚烧发电项目339个,累计并网装机725.3万千瓦,年发电量375.2亿千瓦时,垃圾焚烧发电共计处理城镇生活垃圾约10,600万吨[1]。

垃圾焚烧发电行业集中度有望进一步提升。根据生活垃圾焚烧信息平台数据,目前垃圾焚烧发电行业TOP20的公司合计拥有产能25万吨/日,占行业总产能的67。行业目前的109个参与主体中,产能规模小于2,000吨/日的有69个,实力相对较弱的公司在环保标准和环保监管趋严的背景下面临更大的经营压力,有寻求被整合的可能性,行业集中度存在进一步提升的可能。

并购和国际化发展也成为业内企业重要的战略方向。2017年固废领域环保并购金额已超300亿元。与此同时,各企业也在运用资本成立各自的产业并购基金、发行绿色债券,力求更有利的发展地位。此外在国家政策导向下,海外并购也成为并购拓展的方向,部分已经走出的企业,抢占欧洲、东南亚、南亚、中东及非洲的市场。